太陽光発電投資の利回りがマンション投資よりも高い理由とは【比較解説】

投資の対象は多岐にわたります。代表的な種類としては、投資信託やマンション投資、株式投資などが挙げられます。なかには、太陽光発電投資に注目している方もいるでしょう。

一般的に、マンション投資よりも太陽光発電投資の方が利回りは高いとされています。

今回は、太陽光発電投資とマンション投資を比較しつつ、太陽光発電投資のポイントやメリットを解説します。

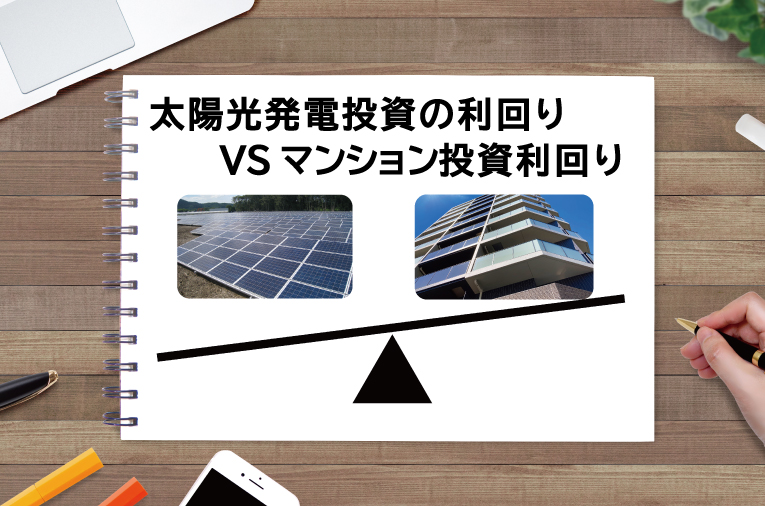

【表面利回り】太陽光発電投資VSマンション投資

太陽光発電の表面利回りは10%以上です。一方で、マンション一棟の表面利回りは4~5%です。表面利回りは費用を考慮しないため、あくまでも目安ですが、太陽光発電の収益性の高さがわかります。

☞参考:一般社団法人 日本住宅工事管理協会

一般財団法人 日本不動産研究所『第44回不動産投資家調査』

太陽光発電投資の表面利回り計算方法

かつて、太陽光発電投資は売電価格が20年間保証されていたため、表面利回りの算出は20年を想定して行います。計算式は「20年間の売電収入(年間売電収入×20年)÷投資額÷運用年数×100」です。

たとえば、年間売電収入が200万円で、販売価格が2,000万円のケースを想定しましょう。

計算式は「(200万円×20年)÷2,000万円÷20年×100」で、表面利回りは10%です。

マンション投資の表面利回り計算方法

マンション投資の表面利回りは1年間で計算し、計算式は「年間家賃収入÷物件価格×100」です。

家賃収入が月10万円、物件価格が3,000万円のマンションを想定しましょう。

計算式は「(10万円×12ヶ月)÷3,000万円×100」で、表面利回りは4%です。

ただし、あくまでも目安なので参考程度に確認してください。

物件がある地域やマンションのタイプによって数値は異なります。

☞参考:一般財団法人 日本不動産研究所『第44回不動産投資家調査』(14ページ目)

【実質利回り】太陽光発電投資VSマンション投資

実質利回りを求めるためには、修繕費用や税金といった諸経費を把握する必要があります。諸経費は太陽光発電所や物件次第で異なるため、一概には表すことができませんが、目安として、以下のケースを紹介します。

・年間売電収入200万円、販売価格2,000万円の太陽光発電所。年間諸経費が50万円の場合

計算式は「(200万円-50万円)÷2,000万円×100」で、実質利回りは7.5%です。

・家賃収入月10万円、購入金額3,000万円の物件。年間諸経費が50万円の場合

計算式は「(120万円-50万円)÷3,000万円×100」で、実質利回りは2.3%です。

太陽光発電投資にかかる諸経費

太陽光発電投資の諸経費には、メンテナンス費用、固定資産税や各種保険料、通信費や維持管理委託料などが含まれます。自然災害や事故が発生した場合、想定外の費用もかかります。

マンション投資にかかる諸経費

マンション投資の諸経費には、固定資産税や都市計画税といった税金、仲介手数料や管理費などが含まれます。何らかのトラブルによる修繕費が発生する可能性もあります。

【収益の安定性】太陽光発電投資VSマンション投資

収益の安定性も重要です。太陽光発電もマンション投資も、収益に影響を及ぼすリスクが存在します。リスクの内容や影響について、正しく理解した上で検討することが大切です。

太陽光発電の収益に影響するリスク

太陽光発電のリスクとしては、自然災害や停電、天候による影響が挙げられます。

停電が発生すれば、復旧するまで無収入になる恐れがあります。一時的な停電であれば影響は少ないかもしれませんが、大規模な自然災害による長期間の停電が起こる可能性も否定できません。

天候による影響はそれほど大きくないでしょう。月単位で見れば影響はありますが、年単位で収入が大幅に変わることは少ないと考えることができます。

太陽光発電は機器が劣化するリスクにも注意が必要です。太陽光発電モジュールの劣化率は0.27%/年で、パワーコンディショナは10年経過後に劣化し始めるとされています。

☞参考:環境省『太陽光発電の導入見込量と関連情報について』9ページ目

マンション投資の収益に影響するリスク

マンション投資のリスクとしては、空室や立地による影響が挙げられます。

マンションを貸し出すために購入したとしても、入居者がいなければ収益に影響が出ます。空室リスクに備えるためには、マンションの立地や利便性、内装などにこだわる必要があるでしょう。

駅チカ物件や商業施設が多いエリア、教育環境が整ったエリアに建つ物件は需要が高まりやすい傾向にあります。一方で、利便性が低い立地や人口が少ない地方では空室になりやすい傾向にあります。

【初期投資費用】太陽光発電投資VSマンション投資

初期投資費用にも着目しましょう。

初期費用が高すぎると、支出を利益でまかなえなくなるかもしれません。初期費用の相場を調べて、計画的に投資を進める必要があります。

太陽光発電の初期投資費用

太陽光発電の初期投資費用としては、土地の購入費や設備費、工事費などが挙げられます。具体的な費用を知りたいときは、kWで換算しましょう。近年の平均単価は25.3万円/kw程度です。

たとえば、50kWの太陽光発電所を建設する場合「50kW×25.3万円」で1,265万円かかると算出されますが、土地にかかる代金を考えるとさらに多くの初期投資費用が必要です。

少なくとも1,000万円は超えることを想定しておきましょう。

☞参考:

経済産業省『令和3年度以降の調達価格等に関する 意見(案) 令和3年1月22日(金) 調達価格等算定』24ページ目

調達価格等算定委員会『令和3年度以降の調達価格等に関する意見(案)』

マンション投資の初期投資費用

マンション投資の初期投資費用相場は、物件価格の15%程度だとされています。5,000万円の物件を購入した場合は、およそ750万円の費用が必要です。

ただし、物件の立地や築年数、駅からの距離など条件次第で変動します。

具体的な内訳としては、融資頭金や融資事務手数料・融資保証料、仲介手数料や不動産取得税、登録免許税などが挙げられます。特に多くの支出割合を占める費用は、融資頭金や仲介手数料です。

太陽光発電投資が優れている重要ポイント『FIT制度』

FIT制度とは固定価格買取制度とも呼ばれ、太陽光発電投資において重要なメリットとなる制度です。FIT制度を利用すれば、再生可能エネルギーによって生まれた電気を、電力会社に買い取ってもらうことができます。

事業用太陽光発電の買取価格は20年間一定で、期間中の買取が国によって約束されます。たとえば、10kW以上50kW未満の場合、2021年度の1kWhあたりの価格は12円です。

なお、FIT制度を利用するためには国が定める条件をクリアしなければなりません。

また、2022年4月1日以降はFIP制度も始まり、50kW未満はFIT、50~1000kWはFITかFIPを選択可能、1000kW~はFIPという形になります。

☞参考:

経済産業省『FIT制度における2021年度の買取価格・賦課金単価等を決定しました』

経済産業省『再エネを日本の主力エネルギーに!「FIP制度」が2022年4月スタート』

太陽光発電市場で注目される中古太陽光発電所(セカンダリー)とは

FIT制度といった国による支援が行われたことで、日本各地に大規模な太陽光発電所が建設されました。

買取金額が安定する安心感から、投資目的の太陽光発電所も建設されましたが、国の買取価格が下落し始め、これまで通りの利益を得ることが難しくなってきました。そのため、太陽光発電所を手放す法人や個人が増加しています。

☞太陽光発電所を売却する際に気を付けるべきポイント

近年は、新型コロナウイルスの影響で本業の業績が悪化し、買取金額固定期間の20年が経過する前に手放す企業も増えています。今後も、10年程度で売却する企業は増えるでしょう。そのため、中古太陽光発電所(セカンダリー)が注目されています。

【投資に】中古太陽光発電所(セカンダリー)を選ぶメリット

近年注目度が高まっている中古太陽光発電所には、どのようなメリットがあるのでしょうか。

ここからは、主なメリットを3つご紹介します。中古太陽光発電所の購入を検討する際の参考にしてください。

発電量や売電収入実績をもとに精査できる

新しく太陽光発電所を建設する場合、日射量や影、天候などをもとに発電量を推測しなければなりません。ある程度の売電収入は算出できますが、あくまでも推測であり、実際に稼働したら数値が大幅にずれる可能性は否定できません。

一方で、中古太陽光発電所であれば、過去の稼働データが存在し、事前に精査できます。急激に日射量や天候が変わることは少ないため、より正確な推測が可能です。正確な売電収入を把握できれば、投資の計画にも役立つでしょう。

さらに、稼働データがあるため銀行からの融資を受けやすい傾向にあります。資金を返済できる客観的な証拠として活用できます。

過去のFIT単価で売電収入を得ることができる

FIT制度の導入が始まった当初から数年間で、電力の買取価格は大幅に下落しています。

2012年には40円/kW(設備容量10kW以上)でしたが、2020年度には13円/kW(10kW以上50kW未満)まで下がりました。現時点で新しく太陽光発電投資を始めようと思っても、あまり大きな利益を得られないかもしれません。

しかし、中古太陽光発電所の場合、建設当時の買取価格が適用されます。よって、価格が下落する前に建てられた発電所を利用すれば、より多くの売電収入を得ることができる可能性があります。

☞参考:資源エネルギー庁『買取価格・期間等(2012年度~2020年度)』

すぐに稼働を始めることができる

新築の太陽光発電所を購入した場合、土地や設備などに関する工事が必要です。稼働を始めるまでに少なくとも3ヶ月程度、何らかの遅れが生じれば1年程度はかかります。

一方で、中古太陽光発電所であれば、新築とは異なり土地や設備の工事が必要ありません。

すでに、完了しているため工事費用はかかりませんし、工事が終わるまで待つ必要もありません。購入手続きが終わり次第、すぐに稼働を始められて売電収入を得ることができます。

【投資に】中古太陽光発電所(セカンダリー)を選ぶときの注意点

すぐに稼働できて、新築よりも多くの売電収入を得ることができる可能性もある中古太陽光発電所ですが、いくつかの注意点があります。

発電所選びで失敗すれば、予測していた収入を得られない恐れがあるため気をつけましょう。注意点も理解した上で、慎重に判断してください。

☞中古太陽光発電所の現状とは?詳しくはコチラ

FIT価格の売電期間が短い可能性がある

FIT制度の買取価格には期限があります。認定を受けたタイミングが早い太陽光発電所ほど高い買取価格を適用されていますが、売電できる20年間の残存期間は短い可能性があります。

20年以上経過すれば買取価格は終了し、結果的に収入の減少してしまうこともあるため、買取価格だけでなく、稼働年数も必ずチェックしましょう。

設備が劣化している可能性がある

適切な整備が行われていない中古太陽光発電所を購入した場合、設備が劣化している可能性もあります。十分に稼働できなければメンテナンスを行う必要があり、費用がかかります。

購入前には、設備の状態を入念にチェックしておきましょう。

市場規模がまだまだ小さいため売買のマッチングが難しい

中古太陽光発電所の市場はまだまだ発展途上です。

不動産投資のように、十分な販売経路が確立されていません。そのため、取引する企業の信頼性を見極めることが大切です。

太陽光発電投資には発電所のデータを開示してくれる取引企業を選びましょう

中古太陽光発電所を利用して投資を行う際は、設備やデータが重要なポイントです。正確な情報の開示が受けられる企業を選びましょう。

当社は太陽光発電の設計や施工で20年以上の実績を持ち、詳細なデータを提供しながら専門的なアドバイスをいたします。太陽光発電所の購入や売買に興味のある方、気になることがある方はぜひ当社へご相談ください。

☞【投資家の方へ】太陽光業者がお伝えしたい:失敗しない発電所の買い方

ご相談・お問い合わせ

ご相談・お問い合わせ

ご相談希望の内容を下記より選択ください。(複数選択可)