ESGとSDGsは違う?投資の重要指標「SDGs」を簡単解説

機運高まる「ESG投資」。グローバル規模で重視されるようになったESG投資は、もはやトレンドとなりました。

実は、このESG投資と深く関係のあるものが「SDGs」です。SDGsと聞くと、自然環境問題や人権・福祉といった社会問題などのイメージがあり、経済や投資とは少し縁遠いものに感じるかもしれません。

そこで今回は、COP26から気候変動の最新情報や各国の脱炭素・カーボンニュートラルへの動きから、「ESG投資」と「SDGs」の関係、そして「SDGs債」について解説します。

ぜひご覧ください。

最新COP26での環境問題の現状と各国の削減目標見直し

先日開催されたCOP26では、実は大きく分けて2つのゴールが設定されていました。そのうちの一つが「温室効果ガスの排出削減に対する取組みの強化」です。

なぜ取組みの強化が必要かというと、COP26会議直前に発表された国連報告書で次のような警鐘が鳴らされたからです。

・各国の2030年削減目標が現行のままだと、達成しても以下の結果になると推測される

①世界全体の温室効果ガス排出量は2030年に2010年比で約16%も増加する見込み

②世界の平均気温は今世紀末には2.7度上昇する見込み

つまり、各国の2030年削減目標が現行のままだと、たとえ達成できたとしても世界の平均気温は目標とされた1.5℃、そして2℃を大きく上回る事態になるとの計算結果が出てしまったのでした。

こうした報告を受けCOP26の首脳級会合では、各国はさらに高い削減目標を表明し、中でも温室効果ガス排出国第3位のインドは2070年までに排出量の実質ゼロを目指すことを表明しました。

多少達成期限については差異がありますが、そのほか中国やロシアなど排出量の多い国のほとんどや、途上国の中でも“実質ゼロ”を目標に掲げる国が多く出ました。

ESG投資の評価指標となる「SDGs」世界共通の課題目標

実質ゼロ、つまり“カーボンニュートラル”を実現することを多くの国が目標としたわけですが、これがなぜ企業や投資に関係するのでしょうか?

そこには、「ESG投資」という新しい投資の概念が深く関わってきます。経済産業省によると、これは、投資の判断基準にESG(環境/社会/ガバナンス)といった要素を考慮することを指します。

新しいと言っても、ESG投資が提唱されたのは2006年からですが、日本では2015年から広がりを見せています。

そのため、環境や社会的問題が、投資家にとっては投資機会をもたらし、企業にとってはビジネス機会をもたらすようになったというわけです。このことから、脱炭素やカーボンニュートラルは国だけでなく、企業にとっても積極的に取り組むべき課題となりました。

ESG投資の検討材料となるSDGs目標への取組みとポイント

投資家が投資先を検討する上で、ESGを考慮し判断するための指標の一つとして重要になってくるのが「SDGs」です。なぜなら、「SDGs」で設定されているゴールは全世界的に優先度の高い課題であり、かつ世界共通の目標であるからです。

経済産業省の事務局資料では、SDGsを達成することで次のような経済効果が推測されるそうです。

・2030年までにSDGsを達成するために必要な投資は、世界で年間5~7兆ドル

・投資機会は先進国でも最低1.2兆ドル

・2030年までにSDGsが達成されるなら、年間12兆ドルの新たな市場機会につながる

(12兆ドル=日本円で約1350兆円)

このことからも、積極的にSDGsを投資の視点に入れたいと考えている機関投資家は多く、企業はSDGsを経営・事業戦略として取り込んでいくことがますます重要となっていくでしょう。

その際にポイントとなるのが「持続成長性」です。SDGsを評価軸の一つとしているような投資家は、中長期的に投資リターンを獲得することを目指します。

そのため投資をうけたい企業は、いかに事業とSDGsを結びつけて、企業にとって中核的事業として確立させることができるかが重要となります。

【ESG投資対策】SDGsに貢献する事業の資金に:SDGs債とは?

日本証券業協会によると、SDGs債は、環境課題や社会的課題を解決するための事業の資金を調達するために発行される債券で、資金使途も環境・社会課題解決のためと特定されています。

複数の投資家から集められた投資資金は、直接金融市場を通じて、SDGs達成に資するプロジェクトに供給されます。

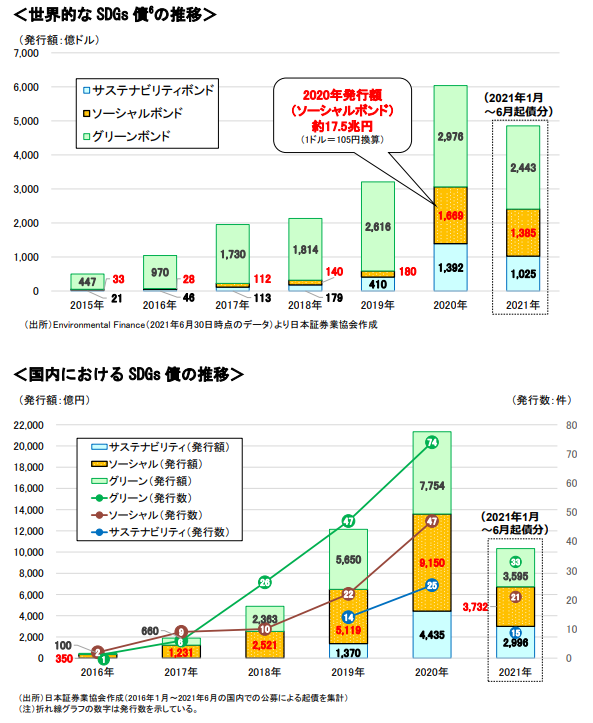

また、同じく日本証券業協会によれば、日本国内で公募されたSDGs債の発行額・発行件数は年々高まっています。

(出典:2021年10月金融庁策定ソーシャルボンドガイドライン掲載記事)

世界規模でみれば、発行されているSDGs債の日本が占める割合は2019年時点で4%と低く、これから日本国内でSDGs債が増えていく余地があると言われています。

SDGs債(ボンド)の3種類

SDGs債の種類は、大きく分けると以下の3種類になります。

・グリーンボンド

主に地球温暖化対策や、太陽光発電、バイオマス発電などの再生可能エネルギーなどに特化した事業の資金調達のために発行される債券。

・ソーシャルボンド

主に社会的課題の解決を目的とした事業の資金調達のために発行される債券。第三者評価機関からソーシャルボンド原則の4つの要素に適合しているか審査されます。

・サステナビリティボンド

環境課題と社会的課題の両方の解決を目的とした事業の資金調達のために発行される債券。グリーンボンドとソーシャルボンドの両方を兼ね備えたSDGs債。

☞グリーンやソーシャルボンドにそれぞれどんなSDGs目標が当てはまるのか?詳しくはコチラ

――――🌏―――🌏―――🌏――――

いかがでしたでしょうか?

ESG投資とSDGs、そして経済がそれぞれ深く関わっていることはご理解いただけたかと思います。

次は、最後にご紹介したSDGs債3種類のうち「グリーンボンド」をピックアップして詳しく解説していきます。

グリーンボンドの特徴から実績、そしてメリット/デメリットなど気になる方は、ぜひ以下リンクよりご覧ください。

ご相談・お問い合わせ

ご相談・お問い合わせ

ご相談希望の内容を下記より選択ください。(複数選択可)