【要点まとめ解説】自家消費型太陽光発電も対象!中小企業経営強化税制

近年、電気代の削減やSDGs、ESG対策、脱炭素社会といったさまざまな状況から自家消費型太陽光発電設備の導入が注目されていますが、この自家消費型太陽光発電設備、中小企業様向けの税制優遇「中小企業経営強化税制」の対象となることをご存知ですか?

今回は、自家消費型太陽光発電設備導入の観点から、中小企業経営強化税制についてご説明いたします。

自家消費型太陽光発電設備の導入をご検討されている経営者の皆さま、必見の内容です!

ぜひご一読ください。

中小企業経営強化税制とは?自家消費型太陽光発電設備も対象

中小企業経営強化税制とは、中小企業経営強化法に基づき「経営力向上計画の認定」を受けた中小企業者が、設備投資による企業力の強化や生産性の向上のため、一定の設備投資を行う際に優遇措置を受けることのできる税制です。

即時償却または10%の税額控除(資本金3,000万円超の中小企業者等の場合、7%の税額控除)のいずれかの適用が認められます。

適用期限(設備を取得する期限)は、2023年3月末日までとなります。

“一定の設備”には、機械装置、測定工具及び検査工具、建物附属設備などが含まれます。

その内、自家消費型太陽光発電設備はA類型・B類型(後述参照)の“機械装置”にあたり、中小企業経営強化税制の対象となるのです!

(※FIT制度を活用した投資用太陽光発電設備等は対象外)

知っておきたい!A類型・B類型とは?

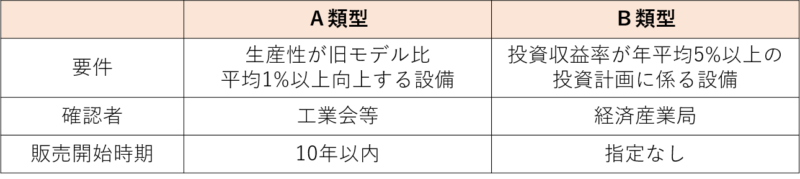

中小企業経営強化税制には、A類型・B類型・C類型と、2021年度から新たに追加されたD類型、この4類型が存在します。

自家消費型太陽光発電設備は、前述のとおりA類型(生産性向上設備)とB類型(収益力強化設備)が該当します。

では、A類型・B類型の違いは何でしょうか?それぞれの条件を見てみましょう。

A類型の要件

A類型の要件としては“生産性向上”が掲げられているため、機器の生産効率や精度などが重要となります。

太陽電池モジュールやパワーコンディショナは、工業会から発行される「工業会証明書」を以て、税制の適用を受けるための申込みを行います。

工業会の証明書は、機器メーカー経由で発行申し込みが必要となりますが、最低限必要な情報を記載すれば簡単に取得することが可能です。

ただし、発行には証明書1通あたり3,000円(消費税込)がかかることと、発行までに1~2か月程度の時間がかかりますのでご注意ください。

また、販売開始時期が10年以内とされていますが、これは太陽電池モジュールやパワーコンディショナが最初に販売されてから10年以内のモデルであるという条件を示します。

B類型の要件

一方で、B類型の要件としては“投資収益率が年平均5%以上”の計画であることが掲げられているため、「経済産業局による確認書」の取得が必要となります。

経済産業局の確認書を取得するためには、経済産業大臣の確認を受けなくてはならないため、申請書の作成に手間を要し、また、設備取得後の定期報告も必要となります。

ただし、A類型とは異なり、販売開始時期に指定はないので10年以上前に販売されたものでも税制優遇を受けることが可能となります。

A類型・B類型それぞれの条件は違いますが、受けることのできる優遇措置は同じですので、

・基本的に、A類型を選ぶ!

・10年以上前に販売されたものや中古品の場合、B類型を選ぶ!

と覚えておきましょう。

要確認!業種の制限について

中小企業経営強化税制の適用を受けるためには、指定事業(下記参照)の用に供するものであることも必要となりますので、確認が必要です。

指定事業に含まれていない電気業や水道業、銀行業などは対象外となりますのでご注意ください。

補助金を活用しても使える!中小企業経営強化税制のココが凄い

当社のお客様からよくお問い合わせをいただくのが、「自家消費型太陽光設備の導入に国や自治体の補助金を使った時でも、中小企業経営強化税制を受けられるの?」というご質問です。

ご安心ください!補助金を活用して自家消費型太陽光設備を導入した場合でも、中小企業経営強化税制の対象となります。

補助金を活用しても、基準額は変わらない

また、補助金を活用した場合でも、即時償却/税額控除の基準となる金額は変わりません。

非常にシンプルに考えることができますね。

自家消費型太陽光設備の導入のメリットや活用できる補助金情報については、下記記事で詳しく解説しているので、気になる方は合わせてご覧ください。

中小企業経営強化税制で抑えておきたいポイント

いかがでしたか?

今回は、自家消費型太陽光発電設備から見た中小企業経営強化税制についてご紹介しました。

抑えておきたいポイントは次の通りです。

➣自家消費型太陽光発電設備が対象(FIT制度などを活用した投資用発電設備はNG)

➣即時償却または税額控除のいずれかを選択可能

➣手間の少ないA類型がおすすめ。古い設備はB類型を選択

➣適用期限は、2023年3月末日まで

➣補助金を活用して導入した場合でも問題なく優遇を受けられる

「自社の業種がわからない」、「いつまでに必要な書類を手配すればよいかわからない」など、ご不明な点がある場合は、顧問税理士などにお問い合わせいただくと確実です。

当社では、皆さまの電気のご使用状況などから最適な自家消費型太陽光発電設備導入のご提案が可能です。

ご検討・ご相談につきましては、下記よりぜひお気軽にお問い合わせください。

ご相談・お問い合わせ

ご相談・お問い合わせ

ご相談希望の内容を下記より選択ください。(複数選択可)